Dokumentenmanagement

Banken stehen vor der Herausforderung, bei steigendem Kostendruck das Kundenerlebnis zu verbessern. Eine höhere Effizienz verspricht die Digitalisierung von Prozessen. Vor allem das Outsourcing des Dokumentenmanagements kann eine Lösung sein, Prozesse beim Onboarding neuer Kunden und im Backoffice so zu optimieren, dass gleichzeitig Kosten gespart und Kundenbeziehungen gefestigt werden können.

Der Plan, die Commerzbank zur „digitalen Beraterbank“ umzubauen, hat vor wenigen Wochen für zahlreiche Schlagzeilen gesorgt. Der geplante Radikalumbau ist eine Antwort auf das Spannungsfeld zwischen Sparzwang und steigenden Kundenanforderungen an eine digitale, intuitive Customer Experience, in dem sich derzeit viele Banken bewegen. Es ist vor allem die digitale Disruption, die die Traditionshäuser zunehmend unter Konkurrenzdruck setzt. Fintechs mit einer weitestgehend online und mobil ausgerichteten Customer Experience übernehmen zunehmend Marktanteile. Moderne Kunden erwarten von ihrer Bank, dass sie sie rund um die Uhr, ortsunabhängig und auf dem Kommunikationskanal ihrer Wahl erreichen, und dass ihnen die Services für jedes Endgerät optimiert digital zur Verfügung stehen. Finanzinstitute, die diese Kundenwünsche nicht erfüllen, laufen Gefahr, Kunden zu verlieren. Gemäß einer Analyse von Capgemini (2019) wechseln Kunden vor allem zu einem Fintech, um von mehr Benutzerfreundlichkeit (68 Prozent) und einem schnelleren Service (54 Prozent) zu profitieren.

Dabei bietet der digitale Wandel zahlreiche Chancen, nachhaltig Kosten zu senken und zusätzlich die Bedürfnisse der Kunden zu erfüllen, indem Banken Prozesse so automatisieren, dass sie möglichst schlank und effizient sind und zunehmend digital funktionieren. Ein vielversprechender Ansatzpunkt hierfür ist das Outsourcing des Dokumentenmanagements.

Outsourcing spart Zeit und Geld

Jeden Tag versenden und empfangen Finanzdienstleister mehrere tausend Geschäftsbriefe: Vertragsdokumente, Individualpost, Berichte zu Investments, Bausparverträge, Kontoauszüge für Kunden und interne Briefe wie Gehaltsabrechnungen an die Mitarbeiter*innen. Insgesamt beläuft sich das Gesamtvolumen des Postversands bei Großbanken jedes Jahr im dreistelligen Millionenbereich. Die meisten deutschen Banken leisten dieses immense Volumen im Dokumentenmanagement nach wie vor in-house. Andere Branchen und Finanzdienstleister in Ländern wie Frankreich oder Großbritannien lagern diese Dienstleistungen längst aus. Sie lösen damit gleich mehrere Probleme: Sie benötigen weder entsprechende Produktionsmaschinen noch darauf spezialisierte Mitarbeiter.

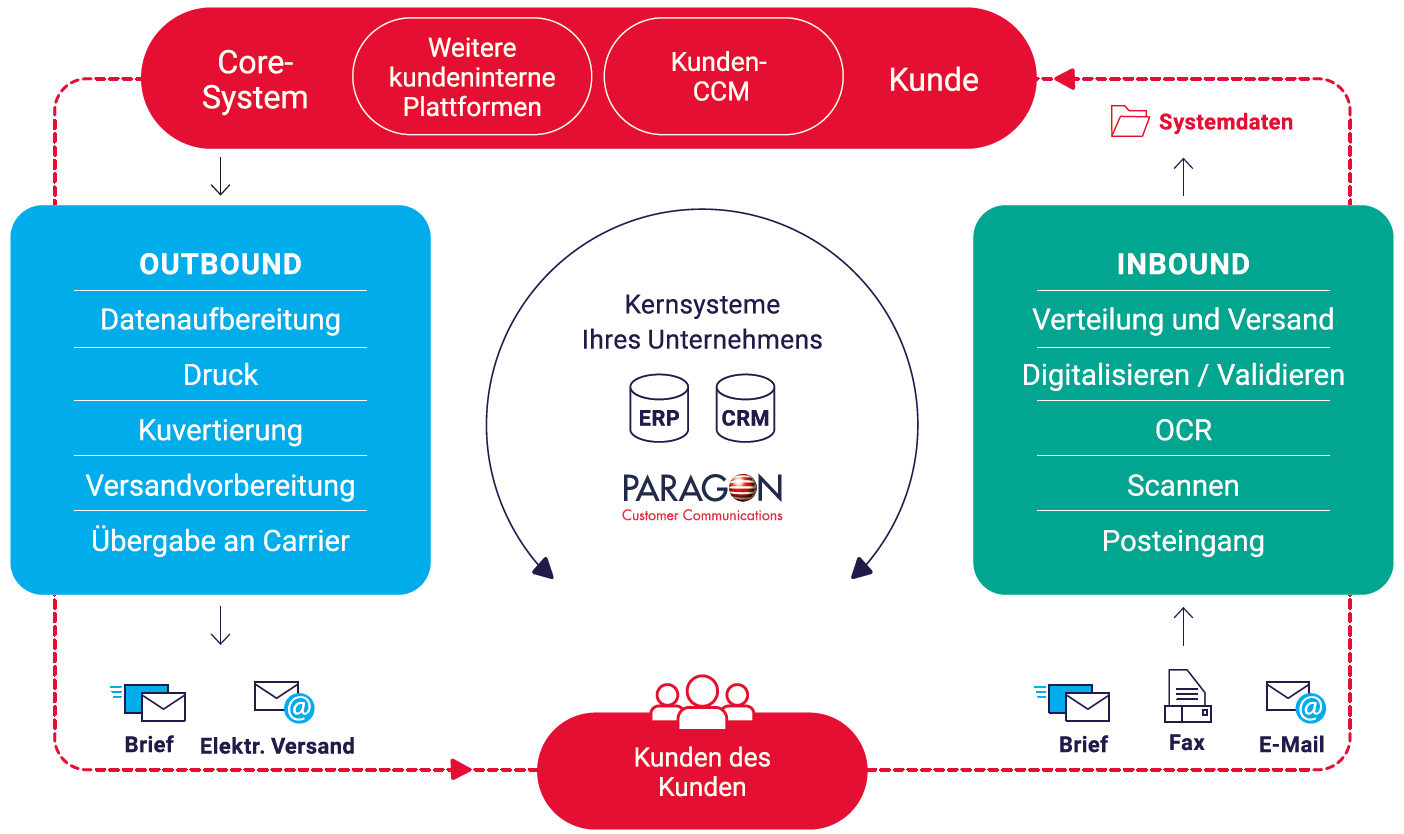

Mit dem geeigneten Dienstleister können Banken ihre gesamte Geschäftspost effizienter und kostengünstiger abwickeln, und das sowohl Inbound als auch Outbound. Besonders effizient ist z. B. das Outsourcing im Document Output, wenn der Partner den gesamten Prozess der Kundenkommunikation abdeckt, vom Adress- und Datenmanagement über den digitalen Druck bis hin zur Portooptimierung und Versand. Das Porto eines Briefes deckt circa 80 Prozent der Gesamtkosten eines Briefes ab, mit einer entsprechenden Optimierung lassen sich Einsparungen im zweistelligen Prozentbereich erreichen.

Für die Kundenkommunikation werden von den Banken die Output-Daten übernommen und aufbereitet. Verfügt der Outsourcing-Dienstleister über mehrere Produktionsstätten, kann er die zu druckenden Dokumente an dem Standort mit dem kürzesten Versandweg zu den Empfängern produzieren. Damit verkürzt er die Versandzeit und hat die Möglichkeit, in jedem einzelnen Versandgebiet den günstigsten Versanddienstleister auszuwählen. Eine solche Vorgehensweise senkt nicht nur Portokosten und die CO2-Bilanz der Geschäftspost, sondern gewährleistet auch die Zustellung innerhalb eines Werktages. Dokumentenmanagement-Partner, die über internationale Standorte verfügen, bieten diesen Service länderübergreifend an. Eine Multi-Standortstrategie sorgt auch für zusätzliche Sicherheit für das Business Continuity Management.

Digitalisierung der Poststelle

Natürlich verlagern im Zuge der zunehmenden Digitalisierung des Dokumentenmanagements immer mehr Finanzdienstleister Teile ihrer Geschäftspost teilweise auf digitale Kanäle wie E-Mail, Kundenportale und mobile Apps. Durch die zunehmende Bandbreite an Kommunikationskanälen und -plattformen können Banken ihre Kundenkommunikation ganz im Sinne des „Customer first“-Ansatzes noch stärker den individuellen Wünschen ihrer Kunden anpassen, im Corporate Design und mit nahtloser User Experience. Doch ganz in die digitale Welt können und sollten Banken ihr Dokumentenmanagement nicht verlegen, denn einerseits schreiben rechtliche Regularien in einigen Bereichen noch den papierbasierten Versand vor. Andererseits gibt es nach wie vor Kunden, die die analoge Kommunikation bevorzugen. Viele Banken gehen deshalb den Weg einer hybriden Lösung und lassen den Kunden bereits im Onboarding-Prozess die Wahl, über welche Kanäle und Plattformen sie am liebsten mit ihrer Bank kommunizieren möchten. Auch für diesen zweigeteilten Ansatz gibt es Outsourcing-Partner, die eine Kombination aus postalischer und digitaler Zustellung bieten. Diese unterstützen Finanzdienstleister dabei, ihre Kundenkommunikation noch stärker an den Kommunikationsroutinen und Anforderungen ihrer Kunden auszurichten und gleichzeitig Porto- und Produktionskosten zu sparen.

Doch nicht nur beim Versand, auch bei der Bearbeitung des Posteingangs werden Lösungen immer wichtiger, die die Grenze zwischen physischen und digitalen Dokumenten aufheben. Optical Character Recognition (OCR)- und Intelligent Character Recognition (ICR)-Technologien sind in der Lage, in Verbindung mit Künstlicher Intelligenz (KI) Dokumente – egal ob Papier oder elektronisch – zu interpretieren, zu scannen, zu kategorisieren und automatisch die wichtigsten Informationen zu indizieren. Papierdokumente können digitalisiert, elektronisch bearbeitet, gesucht und als kompakte Dateien gespeichert werden, sodass unternehmensweit Mitarbeiter auf einem zentralen System darauf zugreifen können. Zahlungen können direkt veranlasst, sensible Daten mit entsprechenden Sicherheitsmechanismen geschützt gespeichert werden. Ganze Business Prozesse werden „fallabschließend“ durch spezialisierte BPO-Anbieter direkt auf den Banksystemen erledigt.

Bei einem umfassenden Inbound- und Outbound-Dokumentenmanagement profitieren Banken von einer hohen Prozesssicherheit und -stabilität, die im Finanzwesen entscheidend ist. Dies bei gesteigerter Geschwindigkeit, die für mehr Kundenzufriedenheit sorgt.

Outsourcing des Inbound- und Outbound-Dokumentenmanagements:

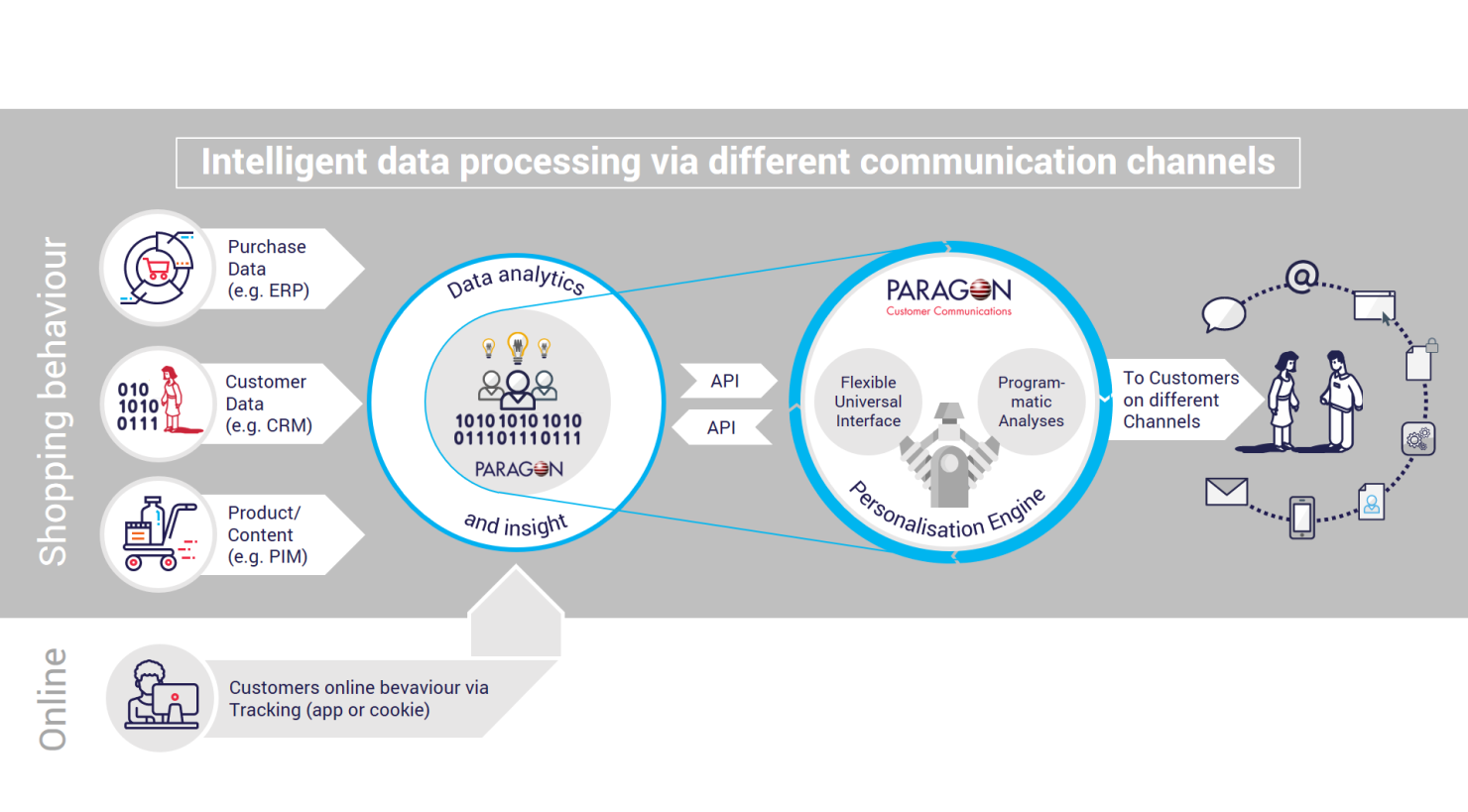

Mit Data Analytics mehr Kundennähe schaffen

Eine „Customer Journey“ zu gestalten, die zu Kundenzufriedenheit führt, ist eine der Herausforderungen ohne die klassischen Touchpoints, wie z. B. einem Filialbesuch. Mithilfe von intelligenten Data Analytics-Lösungen lassen sich aus den Dokumenten und Transaktionen Erkenntnisse ableiten, die für kundenspezifische Marketingmaßnahmen, Kundenservice und Vertrieb genutzt werden können und dadurch die Wettbewerbsfähigkeiten von Finanzdienstleistern steigern.

Von Kundenprofilierung und Segmentierung über Engagement Scoring und Wertanalysen bis hin zu Vorhersagemodellen zur Verbesserung der Zielgruppen- oder Personenansprache dienen Data Analytics-Lösungen dazu, Kunden zum richtigen Zeitpunkt über den richtigen Kanal mit der richtigen Information ansprechen zu können. Mithilfe dieser Datenanalysen erhalten Banken wichtige Erkenntnisse zum Up- und Cross-Selling und können Strategien zur Kundengewinnung und -bindung entwickeln. So lassen sich zum Beispiel auf Basis von Kundendaten wie Alter, Wohnort, Interessen, etc. personalisierte Angebote erstellen, die den Kundenwünschen und -bedürfnissen mit hoher Wahrscheinlichkeit entsprechen. Für eine positive Customer Experience können Kunden an jedem Touchpoint optimal begleitet und beraten werden. Banken können damit in erster Linie den häufig noch zeitaufwändigen und komplizierten Onboarding-Prozess auf wenige Schritte komprimieren und frühzeitige Abbrüche auf Kundenseite verhindern.

Datenanalyse unterstützt Up- und Cross-Selling: